トレンドトピック

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

「待って、@0xfluid EOY によってボリュームで @Uniswap を追い越すでしょうか?」

🧵

II. 2018 年に開始された @Uniswap は、自動マーケット メーカー (AMM) アプローチの先駆者であり、オーダーブックを流動性プールに置き換え、これまでに $3T 以上の取引量を処理しました。

「うーん、でもその統治は安定していないでしょ?」

III. そうですね、@Uniswapの優位性はイノベーションの上に築かれていますが、そのアーキテクチャには 2 つの弱点があります。

- 流動性の断片化: 流動性は V2、V3、V4 に分割され、コアの強みが弱まります。

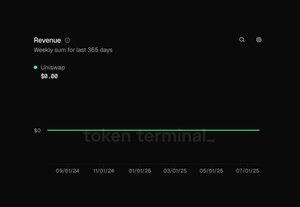

- 収益 0 ドル: @Uniswap には、自社の成長に資金を提供するネイティブな経済エンジンがありません。

IV. @0xfluidの答えは、流動性層、つまり単一の統一された資本プールです。

@Uniswapの「島」とは異なり、@0xfluidのすべてのアプリケーション (DEX、融資) は同じディープ プールから引き出され、新機能ごとに流動性が複合化されます。

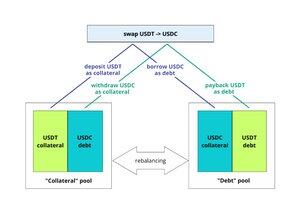

V. 「スマート担保」と「スマートデット」を使用すると、ユーザーは担保と負債の両方を手数料を稼ぐ DEX 流動性として同時に使用しながら資産を貸し出すことができます。

資本には2つの目的があります。

VI. ユーザーの初期資本を活用して、初回入金額をはるかに超える流動性を提供できます。

「結果はどうなるの?」

TVL で 1 ドルで、最大 39 ドルの有効な DEX 流動性を生成できます。これは@0xfluidのアーキテクチャチートコードです。

VII. この超効率の最終的な結果は、ほとんど抗しがたい経済的インセンティブ、つまり正味マイナスの借入金利です。

「ん?」

取引手数料がローンの利息を超えると、ユーザーは基本的に借りるために支払われます。

VIII. 「それは単なる理論ではありませんか?」

いいえ、@0xfluid最近 24 時間の出来高で $1B に達し、毎日の出来高で @ethereum の #2 DEX になりました。

IX. さらに、@0xfluid には、成長を促進するために手数料の一部をキャプチャする組み込みの収益エンジンが組み込まれています。

これにより、積極的なインセンティブとトークンの買い戻しをサポートできるようになりますが、@Uniswapの受動的な収益 0 ドル モデルでは、ゆっくりとした論争の多いガバナンス投票なしには簡単に対抗できないアプローチです。

X. @0xfluid の背後には、安全な DeFi 製品の構築とピーク時に $2.8B を超える TVL の管理における実績で知られる @Instadapp の実戦実績のあるチームがいます。

これは新しいチームではありません。それはDeFiチャッドのチームです。

ボワさん、あなたは@0xfluidについてどう思いますか?

@splinter0n @0xDefiLeo @the_smart_ape @0xCheeezzyyyy @DOLAK1NG @YashasEdu @0xAndrewMoh @eli5_defi @_SmokinTed @RubiksWeb3hub @kenodnb @lstmaximalist

このスレッドがお役に立てば幸いです。

詳細については、@belizarddをフォローしてください。

可能であれば、以下の引用を「いいね!」/再投稿してください。

22.53K

トップ

ランキング

お気に入り